Время производителей

В конце прошлого — начале этого года французский производитель деловых самолетов Dassault Aviation серьезно расширил собственную сеть технической поддержки своих ВС, приобретя двух независимых провайдеров по ТОиР. Означает ли это, что независимые авторизованные сервисные центры в деловой авиации уйдут в прошлое?

С момента своего зарождения в середине 1960 гг., когда состоялись знаковые для отрасли первые полеты бизнес-джетов British Aerospace 125 (в 1962 г.), Dassault Falcon 20 и Learjet 23 (1963 г.), Grumman (Gulfstream) II (1966 г.), рынок технического обслуживания и ремонта воздушных судов деловой авиации претерпел ряд фундаментальных изменений.

Первоначально послепродажное обслуживание авиационной техники, составной частью которого является техническое обслуживание, было прерогативой производителя. Кому, как не разработчику и изготовителю, известны все нюансы предсерийной эксплуатации, у которого имеется статистика отказов агрегатов и компонентов, а также интерес к последовательной и планомерной доработке типа ВС. Однако ввиду небольшого объема рынков сбыта основной акцент делался на развитии производственных мощностей и модернизации линий сборки.

Это принесло свои плоды. Начиная с 1970 г. продажи бизнес-джетов активно росли, достигнув локального пика поставок в 500 единиц техники уже в начале 1980 г. Рост экономики развитых и развивающихся стран, прирост капиталов транснациональных корпораций, международное развитие бизнеса высвобождали капиталы для инвестирования в сегмент технического обслуживания и ремонта. Гармонизация авиационного законодательства тоже сыграла свою роль, позволив участникам рынка, соответствующим требованиям к организациям ТОиР (например, FAA Part 145, EASA Part 145 и т. д.), обслуживать воздушные суда без согласия авиапроизводителя. Со стороны последних дополнительные требования выставлялись только для обслуживания гарантийных самолетов, позже конвертированные в отдельные руководства авторизованных сервисных центров (Authorized Service Facilities, ASF).

В это же время на рынке стали появляться независимые центры по ТОиР бизнес-авиации. Так, например, в 1975 г. образовалась ACC Columbia Jets, первоначально обслуживавшая поршневую авиацию. Сервисные организации открывались, исходя из растущего спроса на авиационном рынке, и зачастую не обладали флотом воздушных судов в управлении. Эти компании решили самую главную проблему производителя — удовлетворение растущего спроса на обслуживание в регионах эксплуатации бизнес-джетов. Международная экспансия была не за горами.

Производители авиационной техники стали все чаще рассматривать независимые организации ТОиР в качестве центров компетенций по предоставлению услуг, оставляя за собой лишь право делегирования полевых представителей и онлайн-поддержку заказчиков. Именно благодаря данной тенденции мы наблюдаем на рынке такие компании, как TAG Aviation, Aero Dienst, AMAC Aerospace и прочие.

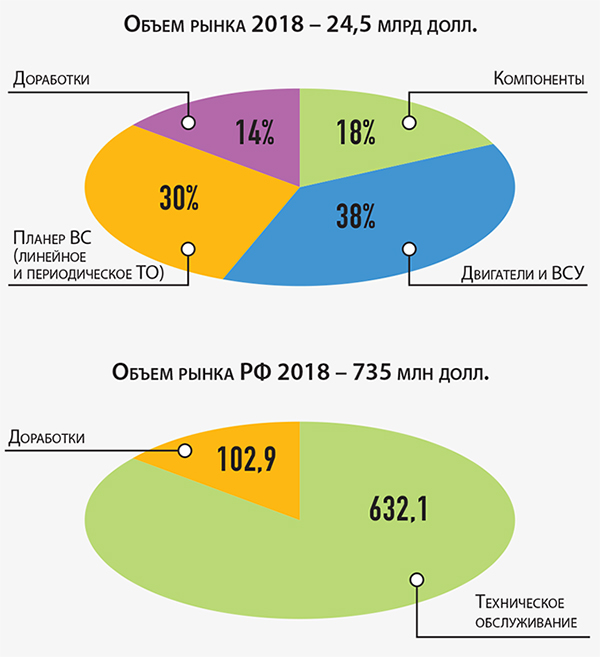

На 2018 г. рынок услуг по ТОиР воздушных судов бизнес-назначения оценивался в 24,5 млрд долл. Из них обслуживание двигателей и ВСУ, включая заключение MSP-контрактов, составляло порядка 9,5 млрд долл., оперативное и периодическое техническое обслуживание — 7,5 млрд долл., а доработки авиационной техники — 3,3 млрд долл. Прогноз роста на ближайшее десятилетие составляет порядка 4,5%, что приводит в итоге к баснословному рынку объемом 38 млрд долл.

Для сравнения: рынок России по ТОиР деловых ВС (включая ВС, принадлежащие российским собственникам, но эксплуатируемые в иностранной регистрации) в 2018 г. составлял 735 млн долл. Прогнозы роста чуть скромнее общемировых, но оптимистичные — 3,9%.

Так кто станет основным поставщиком услуг для растущего сегмента рынка? Кажется, что ответ легко угадывается: независимые провайдеры ТОиР. Но последние события на авиационном рынке говорят об обратном.

Переломным, пожалуй, стал 2008 г., когда General Dynamics, материнская компания для Gulfstream Aerospace, приобрела Jet Aviation, на тот момент одну из крупнейших независимых организаций ТОиР бизнес-авиации в мире.

Компания Gulfstream не отказалась от развития собственной сервисной сети, сконцентрировав основные усилия в США и Англии. Jet Aviation, в свою очередь, получила статус авторизованного сервисного центра американского производителя, решив вопросы обслуживания многих заказчиков в регионах эксплуатации. Любопытно, что на протяжении 10 лет после приобретения со стороны американской корпорации Jet Aviation сохраняла статус авторизованного сервисного центра основного конкурента Gulfstream — Bombardier Aerospace.

Dassault Aviation пошла по аналогичному пути: в конце 2018 г. было объявлено о приобретении бизнеса ТОиР швейцарского делового оператора Execujet, насчитывающего 13 базовых станций и еще 5 линейных станций технического обслуживания на разные типы ВС. Дальше — больше. 27 февраля 2019 г. другой швейцарский оператор — TAG Aviation также продал свое подразделение по ТОиР французскому авиапроизводителю. Это позволило последнему увеличить свою копилку еще на семь производственных станций ТО, три из которых заточены под базовое ТО. Что произойдет с авторизацией со стороны других производителей? Пока что официального ответа нет, но можно предположить, что статусы ASF уйдут в прошлое.

В отличие от своих конкурентов на рынке бизнес-авиации, канадский производитель деловых самолетов Bombardier пошел по особенному пути. В 2017 г. официально открылся центр ТОиР в Биггин-Хилл, Великобритания. Уже сейчас рассматривается возможность строительства дополнительных ангарных комплексов в этом британском аэропорту, ведется сертификация по требованиям ФАП-285, а также строительство новых мощностей в Форт-Лодердейл (США) и Сингапуре. Долгосрочная стратегия Bombardier предполагает развитие собственных сервисных мощностей и дальнейшее взаимодействие с независимыми провайдерами для наделения их статусом ASF.

Стратегия Embraer остается загадкой — на данный момент нет информации о планах компании по покупке независимых сервисных компаний; строительство собственных центров на сегодня не анонсировано. Зато его сеть авторизованных сервисных станций по всему миру обширна — в одной только Европе их насчитывается 10. В общем, различие в подходах по сравнению с конкурентами колоссальное.

Целесообразность подобных действий понятна. Послепродажное обслуживание уже давно приносит прибыли авиационным производителям, но развитие собственной сети ТОиР оставалось в тени объемного рынка поставок воздушных судов. Однако тренды меняются, рынок ТОиР со среднемировыми показателями рентабельности в 8–12% становится лакомым кусочком для любого желающего, готового к инвестициям. Мы становимся свидетелями глобальной смены парадигмы — теперь авиационный производитель сам занимается ТОиР своей авиационной техники. И это только начало.